ブログ

【経営】財務分析は期間別・変動費固定費分解・セグメント別の3つの方向から検討する

財務分析は決算書の数値から算定される指標だけではありません。

会計資料を別の角度から分解して、分析する方法もあります。

と言っても、何も難しい訳ではありません。

集計方法を変えるだけです。

その方法は、財務諸表の集計を3つの角度から分解することです。

期間を区切る・変動費と固定費に分解する・セグメントごとに分ける

決算書に代表される財務諸表は、どの会社も必ず作成します。

それは必ず税務申告をしなければならないからです。

そのため多くの中小企業では、1年に一回だけしか財務諸表を作らなかったりします。

しかし、作成される決算報告書の貸借対照表や損益計算書は、分析するには大きくまとまりすぎています。

そのため、浅い分析になりがちです。

使える分析をするには、もうひとひねり入れて分解してあげると、使いやすい資料となります。

①期間を区切る

一つ目は、期間を細かく区切る事です。

決算書では1年間で集計されていますが、細かく区切ると1年間の動きがつかめます。

区切る期間は、1か月が基本となるでしょう。

毎月、試算表(貸借対照表と損益計算書)を作成することができれば、その月の評価がすぐできますし、調べる事も範囲が狭いので簡単です。

また飲食店や小売店などだと、毎日の売上が必要になるでしょう。

天候によっても左右されますし、イベントの有無や休日か平日でも変わります。

また、資金繰りに余裕のない会社の場合だと、月単位の資金繰り表でなく日単位の日繰り表を作成しなければならないこともあるでしょう。

その企業にとって必要と思われる期間で区切り、財務分析を行います。

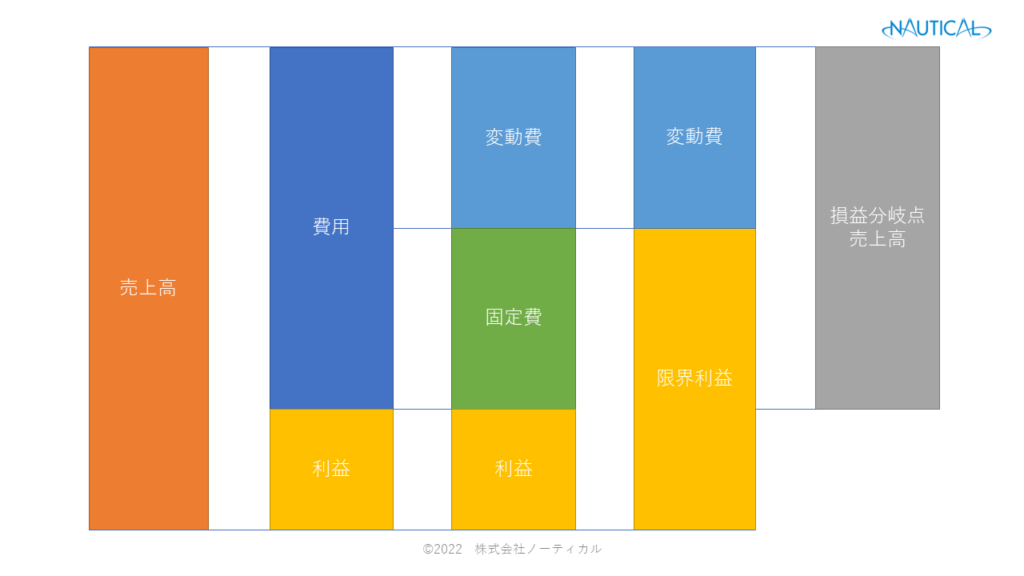

②変動費と固定費に分解する

財務諸表に記載されている費用を、変動費と固定費に分解することも大事です。

変動費とは、売上に比例(厳密に言えば数量に比例)して変化する費用のことを言います。

固定費とは、売上に比例(厳密に言えば数量に比例)しない費用のことを言います。

変動費と固定費との分け方ですが、事細かに厳密にすれば当然精度も高まりますが大変手間がかかります。

中小企業、特に小企業の場合は大まかな分け方でよいかと思います。

変動費は売上に比例するとされていますが、厳密には売上の数量に比例します。

簡単に言えば、1個売るために1個仕入れる必要があるようなものです。

そこまで比例関係に無くても、よく売れる時だけお願いするアルバイトの人件費や外注費などは、売上に比例する経費と考えてもよいでしょう。

売上原価は変動費と見なす簡易的な方法も多いです。

過去数年分(5年分ほど)の対売上の経費割合を表計算ソフトで作ると、なんとなく売上に対して同じような比率の経費が見えてきます。

固定費は簡単です。

たくさん売れようが少なく売れようが、支払う額の変わらない経費です。

家賃やリース料などが該当します。

変動費と固定費に分けるメリット

費用を変動費と固定費に分解するだけで、様々なことが見えてきます。

一つ目は、損益がプラスマイナスゼロになる売上高がわかります。

損益分岐点売上高と言います。

計算式は下記の通りで、まずは限界利益率を算出してからの方がわかりやすいでしょう。

限界利益率=限界利益÷売上高×100(%)

※限界利益=売上-変動費

損益分岐点売上高=固定費÷限界利益率×100(%)

損益分岐点売上高がわかると、業績がどれだけ良かったのかを計る指標もわかります。

損益分岐点比率=損益分岐点売上高÷売上高×100(%)

企業の稼いだ利益がどれだけ良かったのかを見る指標です。経常利益がプラスマイナス0になる売上が、実際の売上に比べてどれだけの割合だったのかを見ます。

収益性と当時に、安全性にもかかる指標です。

数値が低いほど、収益性が高いとされます。

安全余裕率=1-損益分岐点比率

と呼ばれる指標となり、経常利益がマイナスになる売上からどれだけ離れているか、余裕があるかをみます。

二つ目は、利益を上げる対策が見つけやすくなります。

①売上を伸ばす

売上を伸ばすには、数量を増やすか単価を上げるしかありません。

同じ20%の売上を増やすとしても、数量を増やすのか単価を増やすのかで利益額が異なります。

図では売上額が30,000から36,000に同様に変化していますが、より利益を増やしているのは単価を上げるほうになります。

需要>供給が成り立つ場合は単価を上げるほうが利益を押し上げる効果が高いと言えます。

もちろん、販売単価を上げることは容易でなく、単価を上げると数量自体も下がることが多いでしょうから、上記のようなシミュレーション通りにはいかないでしょう。

限界利益率自体が同じ範囲で収まれば、数量を上げる施策の方が取り組みやすいかもしれません。

実際には、拡大路線は費用負担が増すことが多く手元に残る利益は思ったより多くなかった。下手したら運転資金が多く必要になり資金繰りが苦しくなったりします。

このように、変動費と固定費をわけて考えると、同額の売上を伸ばす施策でも効果が異なることがわかります。

どちらが正しいかはわかりません。

企業がおかれている状況により、異なります。

②経費を削減する

経費を削減するとしても、変動費と固定費を同じ額だけ下げたとしても効果が異なります。

上記の例だと、固定費を20%下げるほうが収益改善効果が高いと言えます。

しかし、数量が100の場合だと固定費を下げるほうが効果が高かったのですが、数量が200個の場合だとどうなるでしょうか。

今度は変動費を20%下げるほうが効果が高くなりました。

このように、販売数量によって異なります。

変動費と固定費を分解することによって、より具体的に、より的確な対策を講じることができます。

③セグメントごとに分ける

単一のサービスや商品しか売っていなければ問題ないですが、多くの企業では複数のサービスや商品を販売しています。

すると、決算書などの財務諸表では全ての商品やサービスが含まれているので、有効に分析がしにくい状況です。

そこで、商品やサービス、もしくは地域ごとなど、セグメントごとに分解して分析します。

上記のように、商品ごとに分けると、どの商品が会社に利益をもたらしているのかがわかります。

商品A~Cは、限界利益率でいくと商品Cが優れているように見えていますが、個別固定費を差し引いた貢献利益率でみると商品Aが最もよくなっています。

最終利益は商品Bがマイナスとなっています。

このことから、商品Cの売上を伸ばすことができれば収益に大きく貢献しそうです。

一方、商品Bは最終利益が赤字だからと販売をやめてしまうと、貢献利益500万円が無くなり、共通配布経費600万円が商品Aと商品Cに振り分けられるので、最終利益は△200万円と赤字になってしまいます。

全体としては利益が出ていますが、次の打ち手をどのようにするかが分解することで見えてきます。

まとめ

財務分析は、単に財務諸表の数値から収益性が高いとか安全性が高いとかを判定するだけではありません。

分解すると、より会社の実態がつかめるようになります。

数字が苦手な経営者の方は多いですが、実際には複雑な方程式を使っている訳でなく、小学校でならう四則演算(足し算、引き算、掛け算、割り算)で事足ります。

会社経営は結果を数字で表されてしまいますが、逆に言えば数字を味方につければ、経営の質も高めることができます。

中小企業診断士/ファイナンシャルプランナー/全経簿記上級

中小企業3社(食品製造・アパレル)で約20年間財務経理部門を担当。2017年に中小企業診断士として独立。2020年株式会社ノーティカル設立。

事業計画・資金計画の立案から金融機関折衝や資金調達、計画実行支援を中心に、経営改善や新規事業支援を行う。

-

-

-

お問い合わせ

Contact

- Webでのお問い合わせはこちら

- お問い合わせフォーム 24時間年中受付中